2024-03-05

操作指南| 公益捐赠如何抵税?(企业篇)

一、企业所得税抵扣指南

根据《企业所得税法》第九条的规定:企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后3年内在计算应纳税所得额时扣除。以下是公益性捐款的条件和办理流程。

例如:2023年A公司实现利润1000万元。同时,该公司积极从事公益事业,通过江西省南昌市红十字基金会捐款150万元,江西省南昌市红十字基金会向A公司开具了江西省公益事业捐赠票据150万元。

分析:A公司年度利润1000万元,计算扣除 120万元(1000万元×12%),依据《企业所得税法》第九条:“在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除”,因此,可扣除120万元。

依据《企业所得税法》第九条:“超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除”,即当年不得扣除的30万元(150万元-120万元),可结转以后三年内在计算应纳税所得额中扣除。

公益性捐款抵扣税申报条件:

二、“抵税”具体操作流程

·第一步:取得公益捐赠抵税依据——“公益捐赠票据”

捐赠完成后,可向受赠组织申请开具捐赠票据。票据右上角的“捐赠凭证号”为申报必填项。企业微信截图_20230329153652.png

提醒:您向陕西省红十字基金会捐赠完成后,可拨打029-87396791、87396793 ,申请捐赠票据。

·第二步:根据所属地税务部门的具体要求,下载税务部门要求的文件。

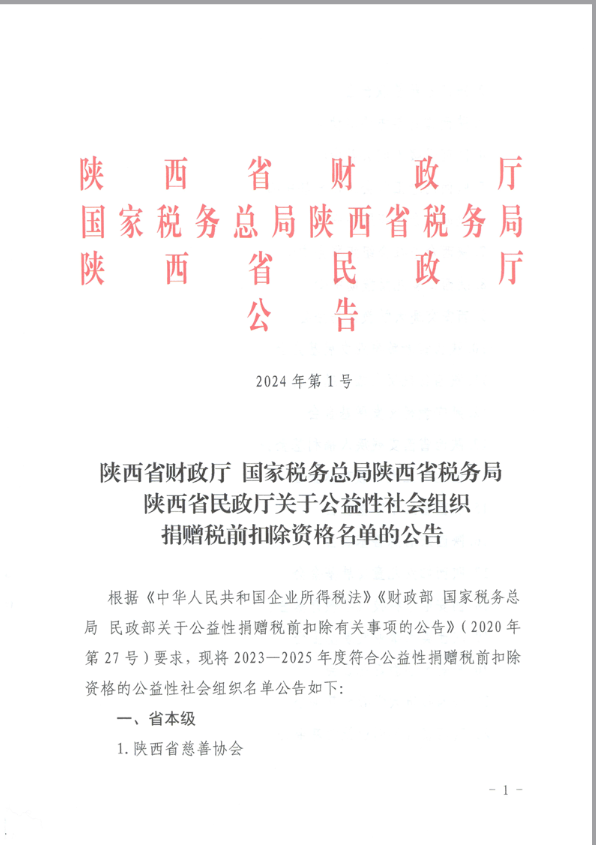

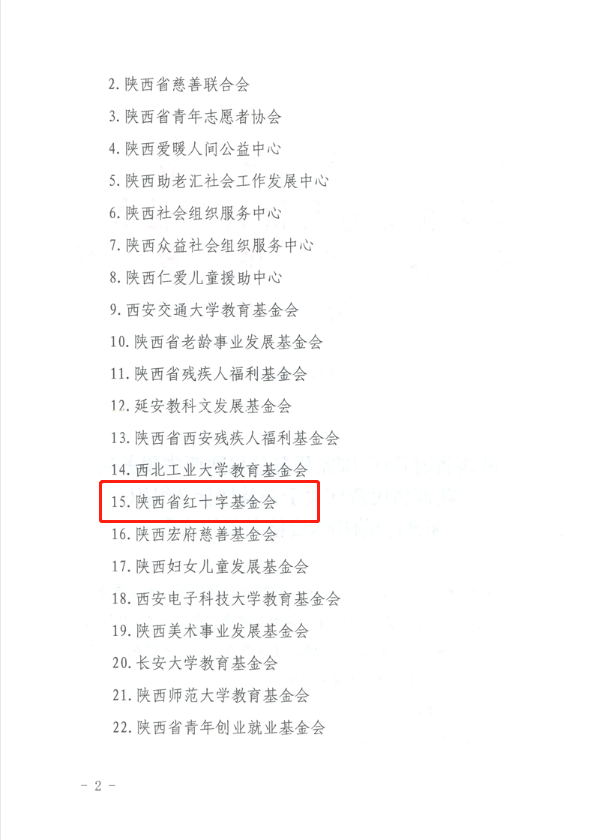

文件原文链接http://czt.shaanxi.gov.cn/jsjb/RjQZzi.htm

·第三步:账务处理:企业将捐赠支出计入“营业外支出”科目,并做相关账务处理。

·第四步:申请办理:在规定时间内在网上申请办理公益性捐赠活动税前扣除即可。

·小提示:

1.用于符合法律规定的慈善活动、公益事业的捐赠才可以税前扣除。

2.必须通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构才能税前扣除。

3.若是通过公益性社会组织的捐赠,这里的公益性社会组织必须依法取得公益性捐赠税前扣除资格,即公益性社会组织位于财政、税务、民政部门联合公布的名单里,且发生的公益性捐赠支出属于名单所属年度。

4.必须取得省级以上(含省级)财政部门印制并加盖接受捐赠单位印章的公益性捐赠票据,或加盖接受捐赠单位印章的《非税收入一般缴款书》收据联。

陕西省红十字基金会

2024年3月5日